001 – Min risikovillighet

I podcastepisode 24 Fredrik Støle del 2 snakket jeg om hvor mye gjeld jeg “burde” ha relativt til min positive formue. I episoden nevnte jeg at jeg var ok med gjeld tilsvarende 50% av verdiene jeg har i eiendom og kapital + 25% av mine verdipapirer.

Altså:

( [Eiendom] + [Kapital] )*0,5

+ [Verdipapirer]*0,25

– [Nåværende gjeld]

= [Potensiell gjeld]

Som i episoden ble nevnt til å være 4,06millioner kroner etter å beregne at den nye gjelden blir brukt til eiendom, ettersom skulle jeg investert det i aksjefond ville det beløpet halvert seg.

I episoden sier jeg og at dette er “dratt litt ut av ræva” som er sant, ettersom det ikke har vært veldig gjennomtenkt, bare noe jeg intuitivt fulgte. Men etter en av dere spurte meg litt om det grublet jeg litt over spørsmålet, “hvor mye gjeld er jeg komfortabel med?”

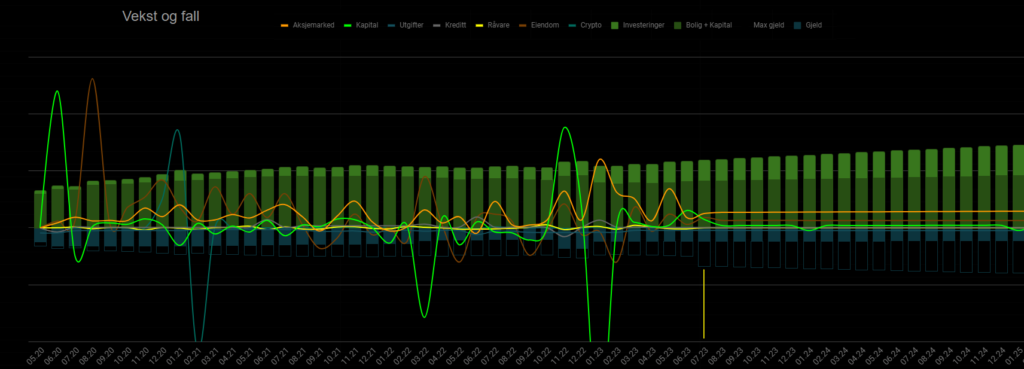

Men før jeg forteller hva jeg har kommet fram til, så vil jeg vise grafen som inspirerte meg til å lage dette konseptet for meg selv.

Grafen over er 2 grafer lagt over hverandre, søylene i bakgrunn er min formue, Mørkegrønn er eiendom og kapital, lysegrønn er verdipapirer, blågrønn er gjeld. Den svake rammen med blågrønn er hvor mye gjeld jeg er komfortabel med (det vi snakket om over).

Linjene som går opp og ned representerer hva som har dratt enten søylene opp eller ned, som f.eks lysegrønn er kapital, hvis den er over senter har jeg fått tilført kapital, er den under har jeg mistet kapital.

De andre merkverdige er brun, som er eiendom, dette er ny estimering av verdien på primærboligen min og oransje som er fondsinvesteringene mine.

Den gule vertikale streken påpeker julimåneden, så alt før daten er data, fremover er estimater.

Bildet over er zoomet litt inn, søylen rammet med gult er julimåned som vi er i skrivende stund. Her kan dere se “muligheten for gjeld” øke, ettersom min risikotoleranse har økt.

Det jeg har bestemt meg at jeg skal endre litt på forholdene:

( [Eiendom] + [Kapital] )*(2/3)

+ [Verdipapirer]*(1/3)

– [Nåværende gjeld]

= [Potensiell gjeld]

Det vil si en økning på eiendom og kapital fra 0,5 til 0,67

Og en økning på verdipapirer fra 0,25 til 0,33

Det dette vil si at hvis jeg kjøper eiendom er jeg villig til å kjøpe for ca 6,2millioner, her er det medregnet at ved å kjøpe objektet vil jeg har mer eiendom slik at den også kan være belånt 67%.

Men det er noen limiterende faktorer her:

1. Ut i fra noen estimater kan jeg nok låne opp 2,61millioner uten store problemer, skal jeg låne mer må jeg kunne bevise for banken at jeg får inntekter fra objektet og forhandle dette til.

2. Siden jeg har planer om å gi meg i primærjobben neste år er det også skummelt å binde seg til noe med negativ cashflow, selv om endel av pengene går til avdrag.

Det vil være veldig viktig for meg å finne cashflowpositive objekter med noe margin om jeg er villig til å kjøpe, ikke kjøpe bare for å investere i verdistigning i selve eiendommen.

Velger jeg å kjøpe fond kan jeg handle for ca 3,1 millioner, men på samme måte med eiendom har restriksjoner.

1. Jeg kan nok låne rundt 2 millioner opp i egen bolig, men som kunde i Bulder Bank vil renten min øke ved å overstige 50% belåningsgrad, det er ikke progressivt, det vil si at er jeg 51% belånt vil renten stige på hele beløpet, ikke bare på den ene prosenten som overstiger.

2. Bulder betaler også utbytte men opp til 2mill på gjeld pr person, så gjeld over 2mill blir også mindre gunstig.

3. Investering i fond gir meg ikke cashflow som eiendom kan, noe jeg kunne fått via å investere i utbytteaksjer eller et utbytte-fond/ETF, men noe jeg ikke velger å gjøre. Med tanke på neste år med redusert inntekt må jeg være varsom på hvor mye gjeld jeg er villig til å ha.

Så med et insentiv til å ha under 50% belåningsgrad i eiendommen, ikke overstige 2mill i samlet gjeld hos banken og å ikke utsette meg for renterisiko i neste år er jeg litt varsom.

Men kommer jeg ikke over et eiendomsobjekt jeg liker sikter jeg mot å ta opp rundt 800.000 i boligen min for å sette i et globalt indeksfond. Hos meg blir KLP AksjeGlobal Indeks P – KLP.no hvis min daglige cashflow ser ut til å håndtere den økte gjelden fint, noe som er vanskelig å si nå.

Tar jeg opp et lån på 800.000 med en 5% rente med en nedbetalingstid på 30år vil terminbeløpet mitt være 4.360 i måneden, noe som putter press på situasjonen jeg har tenkt å tre inn i.

Hvis du f.eks ønsker å regne ut hvor mye du selv kan investere ved et slikt oppsett må du ha disse opplysningene:

EK = [Eiendom] + [Kapital]

VP = [Verdipapirer]

G = [Gjeld]

X1 = Risikogruppe 1 ( [2/3] I mitt tilfelle for EK)

X2 = Risikogruppe 2 ( [1/3] I mitt tilfelle for VP)

LP = Lånepotensial (Den blå rammen i grafen over viser dette beløpet)

Hvor mye gjeld du er åpen for ser slik ut:

(EK * X1) + (VP * X2) – G = LP

Hvor mye kan du låne for risikogruppe 1?

LP / (1 – X1) = Hvor mye jeg kan låne for risikogruppe 1.

Hvor mye kan du låne for risikogruppe 2?

LP / (1 – X2) = Hvor mye jeg kan låne for risikogruppe 2.

Du kan velge selv hvilke elementer du ønsker å inkludere i dine risikogrupper. Dette er bare et konsept som du kan forme til å passe din personøkonomi .

.

PS: Ikke sponset av Bulder Bank, de fungerer bra for meg, men andre kan være bedre for deg, sjekk gjerne Finansportalen for å finne beste alternativ for deg og forhandle med din nåværende bank!

Men ønsker du å flytte gjeld til Bulder Bank så bruk gjerne vervelinken min, så kan vi begge få 500,-

Så kan du selv evt. verve andre venner videre med egen link om det er nyttig for dere begge:)